К.э.н. Жоламанова М.Т.

АЭУ-Евразийский институт рынка, г. Алматы, Республика Казахстан

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА НАЦИОНАЛЬНОГО БАНКА КАЗАХСТАНА В ПОСТКРИЗИСНЫЙ ПЕРИОД

В августе 2007 года кризис на рынке ипотечных займов в США, который возник в начале 2007 года, перерос из локального в глобальный, оказав значительное воздействие на ситуацию на мировых финансовых рынках. Мировые рынки испытывали недостаток ликвидности, и ряд центральных банков, в частности Федеральная резервная система, Европейский центральный банк, проводили кредитные интервенции для поддержания банковских систем своих стран. В этих условиях процентные ставки на мировых рынках повысились. Портфельные инвесторы стали выводить капитал с развивающихся рынков. В результате для большинства развивающихся рынков доступ к внешним заимствованиям оказался практически закрыт.

Некоторое затруднение испытали и казахстанские банки, которые в предшествующий период сделали существенные внешние заимствования. Однако в основном доступ был закрыт заимствованиям на рынках непрофессиональных инвесторов, т.е. через выпуск облигаций, проведение IPO, тогда как возможность привлечения синдицированных займов профессиональных инвесторов сохранилась.

В экономическом развитии Казахстана в первой половине 2007 года сохранились положительные тенденции, которые наблюдались в предыдущие годы (высокие темпы развития промышленности, рынка недвижимости, строительства, торговли, рынка банковских услуг). За первые полгода кредиты экономике увеличились почти на 47%, депозиты резидентов в банковской системе – на 24%.

В течение 2007 года, вслед за изменением финансовой ситуации, претерпела определенные изменения и денежно-кредитная политика государства.

Так, если в течение первых 7 месяцев проводилась денежно-кредитная политика, направленная на изъятие избыточной ликвидности банков второго уровня, то во второй половине 2007 года стали снижаться объемы изъятия ликвидности путем снижения объемов выпусков нот и их досрочного погашения. С августа 2007 года Национальный Банк увеличил предоставление ликвидности банков через операции обратного РЕПО и операции валютного СВОП. Кроме того, был введен новый вид займов рефинансирования, а именно краткосрочные займы под залог остатков на корреспондентских счетах банков в Национальном Банке [1].

Введение принятых в первой половине года изменений в нормативы минимальных резервных требований, направленных на дополнительное связывание части избыточной ликвидности банков было перенесено на 2008 год. Более того, с 9 октября 2007 года был введен в действие новый механизм минимальных резервных требований, направленный на сокращение базы резервных обязательств и расширение структуры резервных активов.

В 2007 году было подписано Соглашение о сотрудничестве и взаимодействии по вопросам предоставления банковских займов между Национальным Банком, АФН и банками второго уровня. Согласно этому соглашению банки добровольно согласились ограничить рост внешних активов и внешних обязательств, а также проводить консервативную кредитную и умеренную депозитную политику.

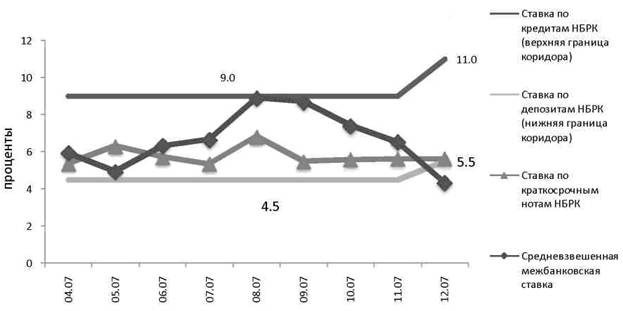

В области процентной политики в течение всего года проводилась политика «дорогих денег». На протяжении 11 месяцев 2007 года официальная ставка рефинансирования оставалась на уровне 9,0%, а с 1 декабря 2007 года была повышена до 11,0%. Тем самым был задан желаемый коридор рыночных ставок, с верхней границей, определяемой ставкой по кредитам (равной ставке рефинансирования), и нижней границей, определяемой ставкой по привлекаемым депозитам (равной ? ставки рефинансирования). Более точное позиционирование рыночной ставки внутри коридора призвана задавать ставка по нотам, средневзвешенное значение которой возросло с 4,69% в декабре 2006 года до 5,64% в декабре 2007 года [1].

Рис. 1. Процентная политика НБ РК в 2007 году

( данные Национального Банка Республика Казахстан )

В целом, сложная макроэкономическая ситуация, а также выбор приоритетности цели по сохранению устойчивости банковской системы перед целью поддержания стабильности цен привели к тому, что, несмотря на принятые меры по снижению инфляции, прогнозные ориентиры по инфляции на 2007 год не были выдержаны. Среднегодовая инфляция за 2007 год составила 10,8%, тогда как прогнозный коридор по сценарию высоких мировых цен на нефть, определенный Основными направлениями денежно-кредитной политики на 2007–2009 годы, составлял 8,2–9,2% [1].

Установление официальной ставки рефинансирования производится в зависимости от ситуации на денежном рынке и уровня инфляции таким образом, чтобы ее уровень оставался положительным в реальном выражении и являлся верхним уровнем ставок на денежном рынке краткосрочных инструментов.

В конце 2008 года – начале 2009 года на внутреннем валютном рынке отмечалось значительное нарастание негативных девальвационных ожиданий. При этом Национальный Банк Республики Казахстан принимал значительные усилия по обеспечению стабильности обменного курса и сохранению неявного коридора в пределах 120 тенге за доллар США ±2% [1].

Только за период с октября 2008 года по февраль 2009 года Национальный Банк Республики Казахстан использовал более 9 млрд. долл. США на обеспечение стабильности обменного курса тенге. Объем золотовалютных резервов за этот период снизился на 10,4% [1].

Однако ситуация, сложившаяся к началу 2009 года в мировой экономике, в том числе девальвация валют стран – торговых партнеров Республики Казахстан и значительное снижение цен на энергоресурсы, являющиеся основой казахстанского экспорта, не обеспечивала устойчивость показателей платежного баланса на 2009 год и могла привести к их резкому ухудшению.

В условиях неизбежности изменения подходов при проведении денежно-кредитной политики Национальным Банком Республики Казахстан были изучены варианты смещения акцентов с обеспечения стабильности цен и продолжения политики перехода к инфляционному таргетированию к установлению валютного коридора. Анализ мирового опыта продемонстрировал, что единственно правильным решением в сложившихся условиях является проведение единовременной девальвации национальной валюты с последующим удержанием курса на новом уровне.

В этой связи Национальным Банком Республики Казахстан в феврале 2009 года был установлен новый коридор обменного курса тенге на уровне 150 тенге за доллар США +/-3%. Это позволило не только значительно снизить девальвационные ожидания на рынке, но и обеспечить восстановление конкурентоспособности отечественных производителей и сохранение золотовалютных резервов [1].

В результате данных мер, а также возобновления роста мировых цен на основные позиции казахстанского экспорта ситуация на внутреннем валютном рынке стабилизировалась, а к концу 2009 года наметилась тенденция укрепления национальной валюты. Национальному Банку Республики Казахстан удалось восполнить объем золотовалютных резервов. На конец 2009 года он составил 23,2 млрд. долл. США, что на 16,8% больше по сравнению с 2008 годом.

Минимальный инфляционный потенциал в экономике позволил НБ РК в качестве основного направления денежно-кредитной политики определить принятие мер по восстановлению доверия населения к национальной валюте.

Для этого Национальный Банк Республики Казахстан принимал меры по предоставлению краткосрочной тенговой ликвидности банкам. В рамках данного направления предоставлялись займы рефинансирования банкам, был скорректирован перечень инструментов, принимаемых в качестве залогового обеспечения по данным операциям. Была постепенно снижена официальная ставка рефинансирования с 10,5% до исторически минимального уровня – 7,0%. В марте 2009 года были снижены нормативы минимальных резервных требований к банкам с 2% до 1,5% по внутренним обязательствам и с 3% до 2,5% по иным обязательствам. Для поддержания текущей ликвидности банков, находящихся в процессе реструктуризации долга, в ноябре 2009 года были установлены отдельные нормативы МРТ в размере 0% по всем обязательствам данных банков [1].

Кроме того, поддержка банковской системы со стороны государства в рамках Плана совместных действий Правительства Республики Казахстан, Национального Банка и АФН по стабилизации экономики и финансовой системы на 2009–2012 годы, способствовала значительному улучшению ситуации с банковской ликвидностью. Как следствие, со 2 квартала 2009 года сократился спрос на ресурсы Национального Банка со стороны банков [2].

Сохраняющиеся высокие риски в экономике Республики Казахстан и ограниченный спрос на кредитные ресурсы со стороны реального сектора, а также низкое качество ссудного портфеля банков не способствовали росту кредитной активности. В результате банки накопили значительный объем ликвидности в инструментах Национального Банка Республики Казахстан, несмотря на снижение ставок вознаграждения и увеличение сроков по привлекаемым от банков депозитам и выпускаемым краткосрочным нотам Национального Банка Республики Казахстан.

Список использованных источников:

1. Электронный ресурс. – Режим доступа: http://www.Nationalbank.kz

2. Электронный ресурс. – Режим доступа: http://www.afn.kz