Д. е. н. Науменкова С. В., Цицик К. Ю.

Київський національний університет імені Тараса Шевченка, Україна

ОСОБЛИВОСТІ РОЗВИТКУ НАГЛЯДОВИХ ФУНКЦІЙ НА ОСНОВІ ЗАПРОВАДЖЕННЯ РИЗИК ‑ ОРІЄНТОВАНОГО БАНКІВСЬКОГО НАГЛЯДУ

Посилення кризових явищ та дестабілізаційних процесів у фінансово-банківській сфері прискорюють активізацію спільних зусиль щодо розв’язку існуючих проблем, у т.ч. на основі розробки впровадження системи ефективних регуляторних заходів.

Ключову роль в забезпеченні стабільності фінансової системи відігріє пруденційний ризик-орієнтований банківський нагляд, який базується на системній оцінці фінансової стійкості банківського сектора, попередженні прояву негативного впливу кризових явищ, запровадженні адекватних заходів впливу. На сьогоднішній день нагляд на основі оцінки ризиків став світовим стандартом. Більшість країн світу в тій чи іншій формі вже запровадили або запроваджують цей підхід. Підґрунтям для запровадження нагляду на основі оцінки ризиків є безперервний нагляд, який ще називають циклом нагляду, тобто послідовним процесом, що ніколи не припиняється.

Нагляд на основі оцінки ризиків є підходом, який розроблено у зв’язку з необхідністю запровадження безперервного нагляду з метою спрямувати увагу інспекторів на найбільш значні ризики, що дозволяє органам нагляду більше уваги приділяти тим установам, видам діяльності або операціям чи продуктам, з якими пов’язані найбільші ризики.

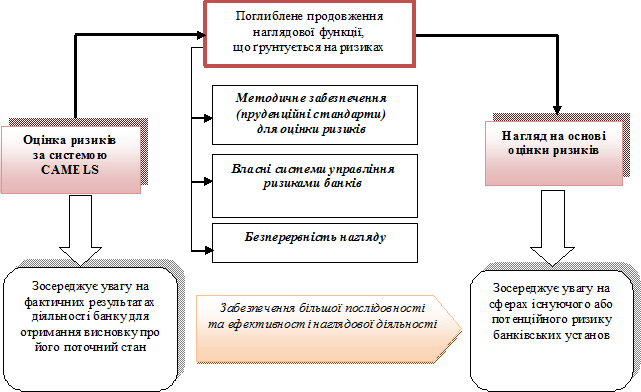

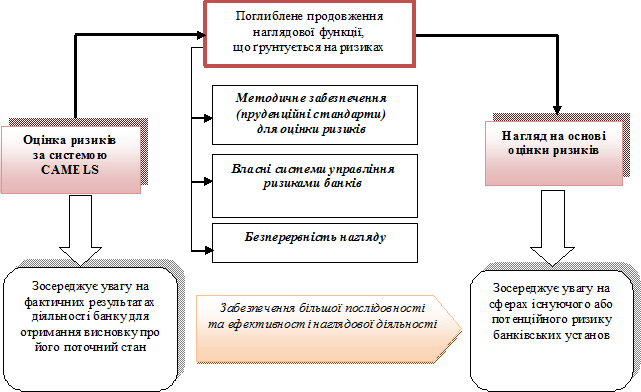

Історичний розвиток процесу нагляду за ризиками ґрунтується на вдосконаленні оцінки ризиків за системою CAMELS, організації безперервного нагляду, впровадженні банками власних систем управління ризиками і, як найвища форма, – розвитку нагляду на основі оцінки ризиків. Використання системи CAMELS – ґрунтується на фактичних результатах діяльності банку для отримання висновку про його поточний стан, а нагляд на основі оцінки ризиків дозволяє зосередити увагу наглядовців на сферах існуючого або потенційного ризику, тобто є більш далекоглядним (рис. 1).

Рис. 1. Співставність нагляду на основі оцінки ризиків

з системою оцінки ризиків CAMELS

Однак слід мати на увазі, що нагляд на основі оцінки ризиків не є заміною CAMELS. Наприклад, Американське Управління контролера грошового обігу визнає CAMELS як складову нагляду на основі оцінки ризиків.

Для розробки та впровадження нагляду на основі оцінки ризиків необхідно:

1) розробка органами нагляду відповідного методичного забезпечення системи оцінки ризиків;

2) розробка та впровадження банками власних систем управління ризиками. Органи нагляду можуть допомагати в цьому процесі, розробляючи пруденційні стандарти для ключових сфер ризику;

3) запровадження безперервного нагляду, відповідно до якого орган нагляду був би постійно та регулярно інформований про справ у банку.

Нагляд на основі оцінки ризиків призначений для забезпечення більшої послідовності та ефективності інспектувань та інших видів наглядової діяльності.

Нагляд на основі оцінки ризиків є поглибленим продовженням наглядової функції, що ґрунтується на ризиках. Такий поглиблений підхід дозволяє розробити та запропонувати для використання уніфіковані визначення ризиків, структуру для оцінки цих ризиків та інтегрований порядок здійснення оцінки ризиків у процесі нагляду. Він дозволяє чітко визначити напрям ризику, забезпечує раннє втручання або відповідні заходи щодо сфер, в яких ризик суттєво зростає без відповідного контролю або систем управління.

З метою контролю за рівнем ризику в діяльності банків Національний банк розробив Методичні вказівки з інспектування банків «Система оцінки ризиків», затверджені Постановою Правління Національного банку України від 15.03.2004 р. № 104, використання яких забезпечує нагляд на основі оцінки ризиків [1]. Організація процесу управління ризиками в банках здійснюється відповідно до Методичних рекомендацій щодо організації та функціонування систем ризик-менеджменту в банках України, затверджених Постановою Правління Національного банку України від 02.08.2004 № 361 [2].

Позиція Національного банку щодо нагляду за всіма банками зосереджується, перш за все, на оцінці рівня ризику. Банки з підвищеним ризиком або сфери діяльності із підвищеними параметрами ризику потребують більшої уваги з боку Служби банківського нагляду. Застосовуючи цей загальний підхід до всіх установ, Національний банк визнає різні рівні складності ризику, на який наражаються банки.

Головна мета Національного банку при оцінці ризиків полягає у має забезпеченні якісного нагляду, спрямованого на визначення суттєвих існуючих або потенційних проблем в окремих банках або в банківській системі в цілому, а також на забезпечення належного усунення таких проблем. Використовуючи підхід на основі оцінки ризиків, представники банківського нагляду Національного банку (наглядовці) повинні визначати, як певні існуючі або потенційні проблеми, на які наражається банк або банківська система, впливають на характер і рівень ризиків у цьому банку. За результатами оцінки ризиків наглядовці складають плани і визначають дії нагляду.

Наприклад, параметри ризиків обґрунтовуються за результатами проведення обмеженого за обсягом тестування під час інспектувань, спрямованого на підтвердження того, чи впроваджено відповідні засоби контролю. Цим підтверджуються початкові результати визначення параметрів ризиків і надається допомога в розробленні програм нагляду на основі параметрів ризиків окремих банків. Процес визначення параметрів ризиків є суттєвим для розроблення циклів нагляду і вибору інструментів нагляду. Ризики, на які наражається банківський сектор, є різноманітними і складними. Більш істотні і складні ризики вимагають посилених засобів контролю і моніторингу як з боку банку, так і з боку Національного банку.

Національний банк намагається спрямовувати свої найкращі ресурси на ці складні і зростаючі ризики, якщо вони фактично або потенційно суттєво загрожують банківській системі.

Таким чином, дослідження особливостей ризик-орієнтованого банківського нагляду дозволяє зробити наступні висновки стосовно визначення переліку заходів Національного банку України, які полягають у спрямованості більших ресурсів у сфери підвищеного ризику, що реалізується у процесі реалізації дій, спрямованих на:

- виявлення ризиків з використанням уніфікованих підходів та інструментів, що забезпечує підґрунтя для висновків і дій нагляду;

- вимірювання ризику на основі формалізованих факторів оцінки, оскільки кількість ризику не завжди вимірюється в грошовому вираженні, а може бути відносною оцінкою можливих втрат;

- оцінювання системи управління ризиками на рівні окремого банку за допомогою відповідних інструментів та процедур;

- спрямування більших ресурсів у сфери підвищеного або зростаючого ризику як у межах окремого банку, так і в банківській системі в цілому. Це здійснюється з огляду на дотримання відповідної стратегії нагляду;

- використання відповідних інструментів нагляду залежно від виявлених ризиків, формулювання висновків щодо параметрів і рівня ризиків, а також визначення заходів щодо подальшого контролю виявлених проблем [3, c. 226].

Для виконання цих завдань наглядовці мають обговорити попередні висновки щодо стратегії нагляду на основі ризиків із керівництвом банку і, якщо необхідно, уточнити висновки і стратегії, спираючись на результати цих обговорень. Після цього Національний банк України може зосереджувати зусилля нагляду на найбільш значних ризиках, тобто на сферах найвищого ризику як у конкретному банку, так і в банківській системі в цілому.

Список використаних джерел:

1. Методичні вказівки з інспектування банків «Система оцінки ризиків». Постанова правління Національного банку України № 104 від 15 березня 2004 р. – [Електронний ресурс]. – Режим доступу: http:// www.zakon.rada.gov.ua

2. Методичні рекомендації щодо організації та функціонування систем ризик-менеджменту в банках України, затверджені Постановою Правління Національного банку України № 361 від 02.08.2004 р.

3. Міщенко В. І. Банківський нагляд: підручник / В. І. Міщенко, С. В. Науменкова. – ЦНД НБУ, УБС НБУ. – 2010. – 498 с.

4. Мищенко В. И. Роль макропруденциальной политики в обеспечении устойчивого развития банковской системы Украины / В. И. Мищенко, С. В. Науменкова // Финансовые проблемы и пути их решения: теория и практика: сб. науч. трудов 14-й Междун. науч.-пркт. конф. – СПб.: Изд-во Политех. ун-та, 2013. – С. 369–378.